(TBTCO) – Các doanh nghiệp bất động sản phát hành trái phiếu rất lớn, với giá trị phát hành trung bình 100.000 tỷ đồng/năm trong 5 năm qua. Tỷ trọng dư nợ trái phiếu đã chiếm 46% trong tổng nợ vay của các doanh nghiệp bất động sản. Tuy nhiên, năng lực trả nợ vay của các đơn vị phát hành thuộc nhóm doanh nghiệp bất động sản chưa niêm yết hiện đang rất yếu. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động.

Trái phiếu bất động sản vẫn hàng đầu

Theo số liệu từ FiinRatings, tổng giá trị phát hành trái phiếu doanh nghiệp (TPDN) trong 9 tháng năm 2021 tăng 29% so với cùng kỳ năm trước và đạt 431 nghìn tỷ đồng. Trong đó, tỷ trọng giá trị phát hành lớn nhất thuộc về doanh nghiệp (DN) ngành bất động sản (BĐS), chiếm 40% với giá trị huy động, đạt 172 nghìn tỷ đồng và tỷ trọng này xấp xỉ cùng kỳ năm ngoái.

Nhóm các ngân hàng thương mại chiếm 33% với giá trị huy động đạt 116 nghìn tỷ đồng, tăng 3% so với cùng kỳ. Theo FiinRatings, các ngân hàng đẩy mạnh huy động qua kênh trái phiếu để tăng vốn cấp 2, và cải thiện tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo quy định của Ngân hàng Nhà nước. Lĩnh vực năng lượng chứng kiến sự sụt giảm quy mô phát hành đáng kể do có sự chưa rõ ràng về quy hoạch, định hướng và cơ chế về phát triển năng lượng tái tạo sau giai đoạn 1/11/2021. Giá trị phát hành của lĩnh vực này đạt 14,9 nghìn tỷ đồng, giảm 45,6% so với cùng kỳ.

Đánh giá về tăng trưởng của thị trường TPDN 9 tháng năm 2021, FiinRatings cho rằng, 29% là mức tăng trưởng chậm hơn so với mức 30 – 40% của giai đoạn 3 năm trước đó. Theo các chuyên gia của FiinRatings, quy mô tăng trưởng ở mức này là kết quả hai yếu tố chính: một là, nhu cầu phát hành vốn trung và dài hạn của DN rất lớn, do những ảnh hưởng của dịch Covid-19 đến việc gián đoạn dòng tiền từ hoạt động kinh doanh trong giai đoạn 9 tháng 2021; hai là được nắn chỉnh mạnh bởi những quy định mới hướng đến việc kiểm soát chặt chẽ hơn hoạt động phát hành trái phiếu, nhất là phát hành chào bán ra đại chúng.

“Việc thay đổi chính sách lớn nhất là quy định trái phiếu phát hành riêng lẻ, bên cạnh việc bán cho nhà đầu tư tổ chức thì chỉ nhà đầu tư cá nhân chuyên nghiệp với các điều kiện cụ thể mới được mua. Quy định mới này đã làm cho các đơn vị tư vấn và phân phối trái phiếu cần nhiều thời gian để tuân thủ” – FiinRatings cho hay.

Hơn nữa, “gần đây nhất là chỉ đạo của Bộ Tài chính về tăng cường công tác kiểm tra, quản lý thị trường TPDN, đặc biệt với hoạt động phát hành TPDN riêng lẻ không có tài sản đảm bảo, hoặc chất lượng tài sản đảm bảo và uy tín của DN phát hành thấp sẽ được giám sát và thắt chặt hơn” – các chuyên gia của FiinRatings nhấn mạnh.

Năng lực trả nợ doanh nghiệp chưa niêm yết ở mức yếu

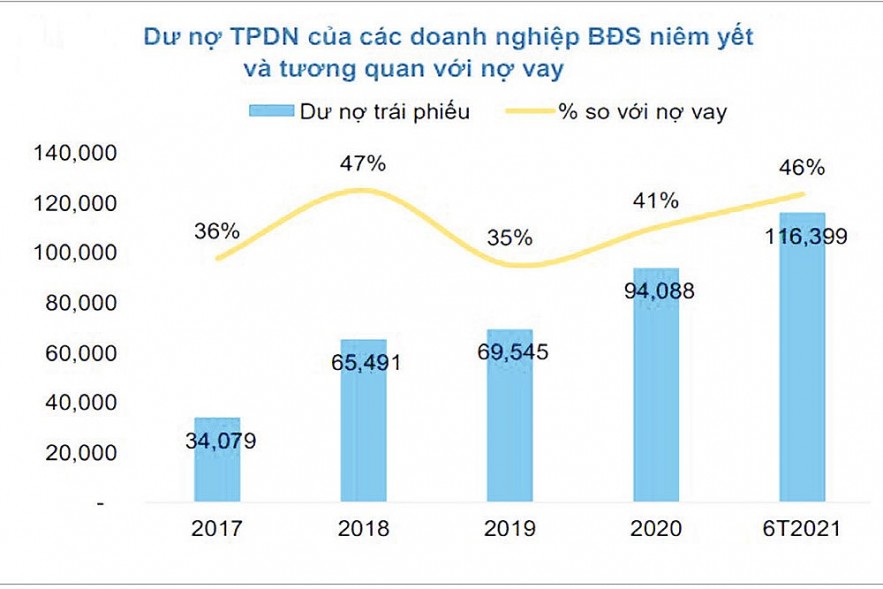

Cũng theo số liệu từ FiinRatings, trong 5 năm qua, trái phiếu đã trở thành kênh huy động quan trọng của các DN, với giá trị phát hành trung bình xấp xỉ 100.000 tỷ đồng/năm, đóng góp tỷ trọng 30 – 40% trong tổng giá trị TPDN phát hành.

Các chuyên gia của FiinRatings cho rằng, trong bối cảnh nhu cầu vốn dài hạn rất lớn, và kênh tín dụng truyền thống bị siết chặt, kênh trái phiếu sẽ tiếp tục đóng vai trò là nguồn vốn trung dài hạn cho các DN trong thời gian tới.

Đến ngày 30/6/2021, dư nợ TPDN của các DN niêm yết (doanh nghiệp đã niêm yết cổ phiếu trên sàn chứng khoán) đạt 116 nghìn tỷ đồng, tương đương với 17,3% dư nợ tín dụng cho vay kinh doanh trong hệ thống ngân hàng. Xét riêng các DN bất động sản dân cư đã niêm yết cổ phiếu, hiện tại trái phiếu chiếm khoảng 46% tổng nợ vay của các DN này, thể hiện vai trò rất quan trọng trong cơ cấu nguồn vốn của các DN.

Đáng chú ý, do phần lớn TPDN được phát hành bởi các DN chưa niêm yết, nên FiinRatings cho rằng, tỷ trọng của TPDN ngành trong toàn hệ thống trên thực tế sẽ lớn hơn rất nhiều. “Năng lực trả nợ vay của các đơn vị phát hành chưa niêm yết hiện đang rất yếu. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động” – FiinRatings nhấn mạnh.

FiinRatings cũng cho thêm số liệu để chứng minh, trong 9 tháng năm 2021, hơn 80% giá trị TPDN của ngành bất động sản dân cư phát hành thuộc về các DN chưa niêm yết. Các DN này có sức khỏe tài chính ở mức yếu rất đáng báo động. Điều này thể hiện ở mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) hiện ở mức lên tới 8,1x trong khi các DN niêm yết chỉ ở mức 2,5x. “Chúng tôi cho rằng, mức độ đòn bẩy tính tới hiện tại còn cao nữa, khi giá trị trái phiếu phát hành mới bởi các DN chưa niêm yết trong 9 tháng năm 2021 đạt khoảng 100 nghìn tỷ đồng, tương đương 38% tổng tài sản của họ tại thời điểm cuối năm 2020, trong khi con số này với các DN đã niêm yết chỉ chiếm khoảng 4%” – chuyên gia của FiinRatings cho biết.

Cũng theo các chuyên gia, trái phiếu của các DN chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua chính là ngân hàng, công ty chứng khoán và phần lớn có tài sản đảm bảo hoặc bảo lãnh của bên thứ ba. Tuy nhiên, FiinRatings cho rằng, có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành. Điều này là đặc biệt quan trọng với các nhà đầu tư, không chỉ cá nhân chuyên nghiệp mà cả các nhà đầu tư định chế tài chính để có thể đánh giá được những rủi ro đi kèm.

Cẩn trọng với tác động từ dịch bệnh tới sức khỏe tài chính

Theo đánh giá sơ bộ của FiinRatings, về tổng thể, tình trạng tài chính của các chủ đầu tư bất động sản dân cư đã niêm yết tại Việt Nam ở mức tốt hơn tương đối so với Evergrande (vụ vỡ nợ đình đám tại Trung Quốc vừa qua), với mức đòn bẩy tài chính thấp hơn, tỷ suất sinh lời cũng như khả năng luân chuyển hàng tồn kho tốt hơn. Tuy nhiên, những thay đổi trong chính sách cấp tín dụng hoặc khó khăn ngoài dự đoán trong việc bán hàng do tác động của dịch bệnh có thể khiến tình trạng tài chính của các doanh nghiệp này thay đổi theo hướng tiêu cực hơn.

Theo Thời Báo Tài Chính